“应收账款”指标异常,会引发哪些涉税风险?

做为税务部门大数据筛查时重点关注的财务与税收指标,税表比对(财务报表与各税种入库表)中的重要科目——资产负债表中的“应收账款”,需要企业重点关注,本文将对该科目展开分析与讨论。

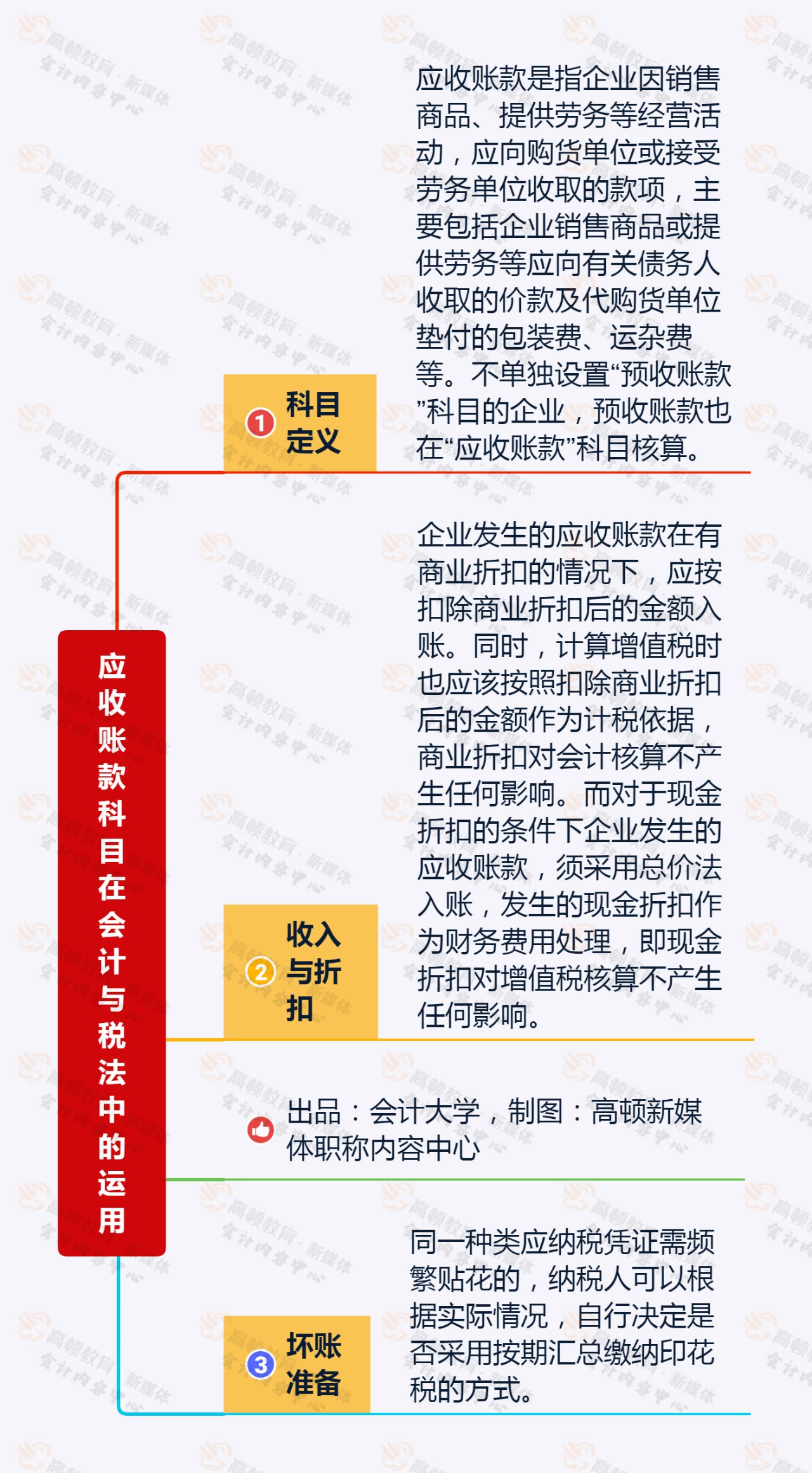

“应收账款”科目在会计与税法中的运用

税法对“应收账款”损失准予扣除的前提条件

根据《财政部、国家税务总局关于企业资产损失税前扣除政策的通知》

(财税〔2009〕57号)的要求,除贷款类债权外的应收、预付账款符合下列条件之一的,减除可收回金额后确认的无法收回的应收、预付款项,可以作为坏账损失在计算应纳税所得额时扣除:

(一)债务人依法宣告破产、关闭、解散、被撤销,或者被依法注销、吊销营业执照,其清算财产不足清偿的;(二)债务人死亡,或者依法被宣告失踪、死亡,其财产或者遗产不足清偿的;(三)债务人逾期3年以上未清偿,且有确凿证据证明已无力清偿债务的;(四)与债务人达成债务重组协议或法院批准破产重整计划后,无法追偿的;(五)因自然灾害、战争等不可抗力导致无法收回的;(六)国务院财政、税务主管部门规定的其他条件。

据此,国家税务总局关于发布《企业资产损失所得税税前扣除管理办法》的公告(国家税务总局公告2011年第25号)第二十二条具体规定了申报应收账款资产损失需要准备的证据材料,并在第二十三条、第二十四条对于金额较小(1万元以下)或逾期时间较长(3年以上)的应收账款损失处理设置了简易报备程序。

根据《国家税务总局关于取消20项税务证明事项的公告》(国家税务总局公告2018年第65号)规定,企业税前扣除资产损失不再留存专业技术鉴定意见(报告)或法定资质中介机构出具的专项报告。

改为纳税人留存备查自行出具的有法定代表人、主要负责人和财务负责人签章证实有关损失的书面申明。

该科目容易引发的涉税风险

风险一:应收账款增长率弹性系数偏离度高或期末余额占营业收入比重偏大

由于应收账款主要映射对应的科目为“主营业务收入”、“其他业务收入”等收入类科目,用以真实地反映企业的收入质量。

因此,如果应收账款大幅增加,而相对应的收入类指标与前期相比持平或下降,或借方发生额与“主营业务收入”加“应交税费——应交增值税(销项税额)”贷方发生额的差异较大,此时需要重点关注企业是否有隐瞒或延迟确认销售收入的情况;

对于指标弹性系数正常,但应收账款占收入类科目比重同比提升较大的情况,显示企业可能采取比较激进的信用政策,应结合现金流量表中“经营活动产生的现金流量”中“销售商品、提供劳务收到的现金”和行业特点进行核对比较,该指标异常可能提示企业有隐瞒现金收入的可能。

风险二:不当使用资产损失政策造成多列企业所得税税前列支金额

需要特别注意的是,并不是所有逾期超过三年的应收账款就自动具备了在企业所得税税前作为损失扣除的资格。

许多企业认为自身只需举证债务人拒绝、拖欠支付相应款项的事实,并出具法定代表人、主要负责人和财务负责人签章证实有关损失的书面申明即完成了备查资料的准备。

实际上这种做法忽略了25号公告第四十六条的特别规定,该条款明确剥夺了对于以下几种债权税前扣除的权利,如债务人或者担保人有经济偿还能力却未按期偿还、企业未向债务人和担保人追偿和企业发生非经营活动形成的债权。

实务中,税务机关一般还会要求企业举证债务人存在难以偿付债权的证据,包括但不限于经审计的财务报表、对外公告等具备一定公信力的内外部材料;同时还需提供通过电话、邮件、当面会晤等向债务人进行追索的录音或书面证据,部分地区还要求出示仲裁或司法途径方可认定为企业并非怠于向债务人行使权利,否则参照第四十六条的规定予以否定。

因此,企业在对应收账款的管理时应注重进行全流程留痕管理,尽量搜集有利于其税前扣除的相关佐证材料。

【案例】某市税务局在对企业所得税年度汇算清缴进行风险扫描时发现,B企业申报的资产损失金额偏大,占当年应纳税所得额的比重达到10%左右,资产负债表中应收账款期末余额呈现大幅下降。经约谈企业财务人员并检查其备查资料,企业仅是一味解释上述应收账款对应的债务人,其长期拖欠的“老赖”行为已超过三年,但却无法提供债务人缺乏清偿能力或已经注销失联的相关证据,也未能出示企业曾经进行催缴、追索的历史记录,评估人员遂根据25号公告第四十六条的规定要求企业对上述资产损失进行纳税调增处理。

风险三:应收账款余额大,且长期挂账

对于从事大宗或敏感商品贸易或加工企业,应收账款余额巨大且账龄较长,可能提示企业存在虚增收入,虚开增值税发票的风险。因为部分不法企业会使用该科目隐匿、虚构相应的资金流向,同时不根据账期计提坏账损失也未有催缴欠款的反常行为,往往提示存在不真实的业务交易。